Tre licensavtal på fem år – läkemedelsbolaget genomför emission

Sprint Bioscience har licensierat ut tre projekt på fem år, med två ytterligare projekt som står inför försäljning. Bolaget genomför nu en företrädesemission för att bygga vidare på sin framgångssaga.

När Sprint Bioscience grundades 2009 fanns en tydlig vision om att leverera innovativa läkemedelskandidater, med fokus på att bekämpa cancer, till internationella läkemedelsföretag. Vägen dit går via effektiv processutveckling och banbrytande teknik. När bolaget i mars förra året tecknade sitt tredje stora licens- och samarbetsavtal på fem år kan man konstatera att bolaget lyckats. Nu är målet att starta ett nytt projekt varje år.

- Vi bedriver hela tiden ett aktivt arbete med att plocka upp nya projekt. Just nu tittar vi på 6 eller 7 nya projekt där ambitionen är att det ska leda till en ytterligare kandidat under året, säger vd Jessica Martinsson.

Lönsamma licensavtal

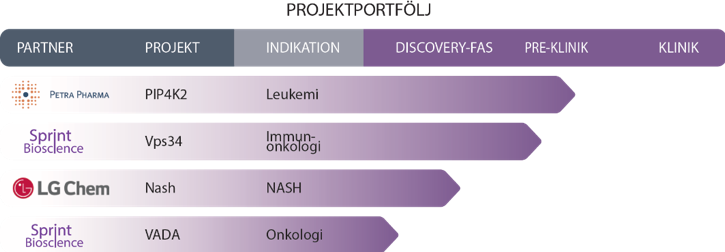

Sprint Bioscience affärsmodell bygger på att driva läkemedelsprojekt i preklinisk fas för att sedan hitta licenstagare som kan ta projekten vidare in i kliniska studier och utveckla ett färdigt läkemedel. Idag har bolaget fyra läkemedelsprojekt i sin portfölj. Två är utlicensierade till Petra Pharma respektive LG Chem, vilket innebär att de bolagen står för fortsatta utvecklingskostnader. Det potentiella värdet på avtalen är upp till 470 miljoner USD, varav 9.5 miljoner USD redan utbetalats. Utöver det tillkommer royalties om projekten resulterar i färdiga läkemedel.

Två projekt är interna där bolaget påbörjat försäljningsprocessen. Nyligen uppmärksammades ett av projekten i respektabla Science Advances för sina lovande resultat med att aktivera immunförsvaret i cancertumörer – ett angreppssätt bolaget är unikt med.

- Publiceringen i Science Advances har förstorat och breddat plattformen av potentiella köpare. Samtidigt ger det oss en kvalitetsmarkör och validering från det vetenskapliga samfundet, konstaterar vd Jessica Martinsson.

Bildtext: Bolagets produktportfölj

Emission breddar portföljen

För att bredda projektportföljen och vidareutveckla den kommersiella potentialen hos befintliga projekt, gör bolaget en företrädesemission på 48,5 miljoner kronor. Visionen är att fortsätta bygga ett långsiktigt läkemedelsbolag med spetskompetens inom preklinisk läkemedelsutveckling.

Genom att arbeta fram nya, innovativa läkemedelskandidater kommer bolaget över tid växa sin portfölj av läkemedelsprojekt som både genererar löpande intäkter i form av delmålsbetalningar under utvecklingsfasen och potentiella miljardintäkter i de fall läkemedel når marknaden.

- Vi har kombinerat innovationspotentialen som finns i små bolag med kvalitetsaspekterna som finns i stora bolag. Tre framgångsrika licensavtal visar att vi levererar produkter de stora läkemedelsbolagen verkligen vill köpa. Investerar man i oss är man med på två resor. Våra interna projekt där målet är försäljning innan klinisk fas och med våra utlicensierade projekt som utvecklas vidare till klinisk fas, där ansvaret för finansiering flyttats från våra ägare till våra licenspartners, avslutar bolagets vd Jessica Martinsson.

Erbjudandet i korthet

Teckningsperiod:

2 – 16 juni 2020

Teckningskurs:

16,50 SEK per unit, motsvarande 5,50 SEK per aktie

Unit:

En unit består av 3 aktier och 1 vederlagsfri teckningsoption

Emissionsvolym:

48,5 MSEK

Värdering:

67,9 MSEK (pre-money)

Förbindelser och garantier:

Företrädesemissionen är garanterad till 80 %